![Invertir durante una recesión]()

La pandemia del coronavirus ha iniciado la mayor venta del mercado desde la crisis financiera

global de 2008. Mientras que la economía colapsó literalmente debido a las medidas de

confinamiento impuestas, los mercados financieros también cayeron. Sin embargo, aunque con

algunas economías clave todavía con confinamientos, los mercados globales han mostrado una

recuperación sorprendentemente rápida. Los brokers han experimentado una época dorada ya que el

mercado de acciones se llenó de nuevos inversores. Esos traders, así como la gente que no había

invertido nunca antes, pueden preguntarse: qué son realmente las crisis financieras?, en qué

invertir en tiempos de crisis? o Es posible encontrar inversiones seguras y rentables? En este

artículo intentaremos aclarar aspectos de la inversión durante la recesión. También tocaremos

brevemente acciones a prueba de recesión y algunas reglas clave que se necesitan para proteger

tu dinero del colapso económico.

Qué es una crisis financiera?

Empecemos por lo básico, es decir una breve descripción de crisis financiera. Hablando en

general, una crisis financiera es una situación en la que el valor de los activos cae

rápidamente o las instituciones financieras experimentan problemas de liquidez. Ambos casos

normalmente derivan en una venta guiada por el pánico en los mercados financieros. Mientras que

las crisis financieras pueden limitarse a una sola zona, país o tipo de activo (por ejemplo el

mercado inmobiliario Portugués), últimamente es más común que sean globales. Los mercados

financieros se encuentran ahora más estrechamente interconectados debido a la liberalización

financiera, que empezó hace varias décadas. Las raíces directas de dichas crisis pueden variar -

podría ser que explote una burbuja especulativa, una guerra que acaba en un crash del mercado, o

finalmente, una pandemia global. Una cosa es segura - los inversores deben estar preparados para

dichas circunstancias ya que cualquier crisis probablemente afectará a su cartera, pero también

creará nuevas oportunidades de mercado.

Merece la pena

invertir durante una recesión? Qué pasa con el efectivo?

Hay que remarcar que no se debe invertir dinero que se necesita para los gastos esenciales del

día a día. En cambio, se pueden invertir ahorros, que no son vitales en un futuro cercano. Como

regla general, la gente debe tener siempre un colchón financiero a su disposición - y lo ideal

sería que fuera en efectivo. La verdad es que no podemos predecir el futuro, como vimos en el

año 2020, algunas crisis pueden ser especialmente intensas para muchas industrias.

Sin embargo, cada recesión o crisis podría conllevar también importantes oportunidades de

inversión. Una venta rápida en los mercados financieros globales inevitablemente resultará en

que diferentes clases de activos se tornen extremadamente baratos. Incluso aunque nadie puede

estar 100% seguro de si un activo se recuperará, muy probablemente algunos rebotarán tarde o

temprano. Por tanto los inversores deberían estar siempre preparados, porque una vez se da una

crisis financiera, los acontecimientos pueden desarrollarse muy rápido - una venta en pánico a

menudo hace que los precios parezcan una catarata.

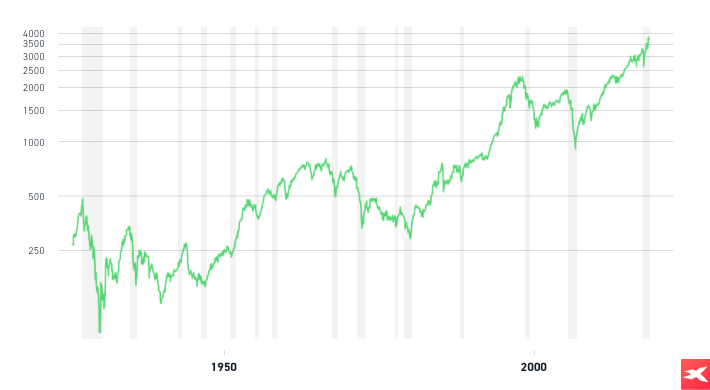

![ÂMerece la pena invertir durante una recesión?]() Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Existe la

creencia de que los índices de acciones deberían subir a largo plazo siempre que la economía

global también suba. Como se puede ver en el gráfico superior, algunos crashes del mercado

fueron verdaderamente intensos, y las acciones necesitaron muchos años para recuperarse de

las pérdidas. Por tanto la visión de “compra cuando haya sangre en las calles” parece

bastante razonable en lugar de comprar durante un candente mercado alcista. Fuente:

macrotrends.net

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Existe la

creencia de que los índices de acciones deberían subir a largo plazo siempre que la economía

global también suba. Como se puede ver en el gráfico superior, algunos crashes del mercado

fueron verdaderamente intensos, y las acciones necesitaron muchos años para recuperarse de

las pérdidas. Por tanto la visión de “compra cuando haya sangre en las calles” parece

bastante razonable en lugar de comprar durante un candente mercado alcista. Fuente:

macrotrends.net

Aspectos clave de la inversión durante

una recesión

A menudo una crisis financiera se asocia con una recesión, que marca un periodo de decline

económico en la economía. La inversión en tales circunstancias conlleva un gran riesgo debido a

que la volatilidad del mercado es alta y el futuro continúa siendo incierto. Existen varios

aspectos de invertir en una recesión que deberían tenerse en cuenta.

![Aspectos clave de la inversión durante una recesión]()

Diversificación

“No poner todos los huevos en la misma cesta”, dice el refrán. Una cartera diversificada reducirá

el riesgo específico, y por tanto minimizará el riesgo total. No significa sólo que haya que

invertir en muchos instrumentos, sino que también hay que comprar diferentes tipos de activos.

Dependiendo del apetito de riesgo del inversor, una parte de la cartera podría consistir en

inversiones de relativo riesgo bajo (acciones con dividendos, bonos del tesoro, metales

preciosos y efectivo), mientras que el resto del dinero puede emplearse en activos más

arriesgados.

Timing (el momento justo)

El momento oportuno puede ser crítico cuando las cosas ocurren rápido y los mercados caen. Cuando

un mercado mantiene una volatilidad alta, podría resultar que nuestra cartera se hunde incluso

más y perdemos dinero. Sin embargo, cuando la volatilidad desaparece, la probabilidad de

realizar mejores decisiones de inversión aumenta. Obviamente nadie puede predecir los puntos de

entrada perfectos con absoluta certeza, al igual que tampoco se puede pensar que existen

inversiones seguras y rentables al 100% .

Invest over time (Invertir en el tiempo)

Debido a los motivos mencionados más arriba, invertir todo de golpe (también conocido como

inversión “lumpsum”) parece arriesgado con la agitación actual de los mercados. Por tanto,

invertir a lo largo del tiempo o con una estrategia de promediar los precios de compra podría

ser una mejor decisión para aquellos inversores con aversión al riesgo, ya que repartir una

inversión en fracciones más pequeñas debería reducir el riesgo asociado a la volatilidad.

Nervios de acero

Cada inversor tiene una tolerancia al riesgo distinta. Invertir durante una recesión ciertamente

resultará inquietante para algunos inversores - imaginemos que la cartera pierde un 10% de su

valor en tan solo un día. Algunos participantes del mercado no pueden lidiar con tal entorno,

incluso aunque los mercados podrían reponerse potencialmente en algún punto de un futuro

cercano. Por tanto, cada uno debe ser consciente de que la inversión durante las crisis siempre

requiere tener unos nervios de acero.

Invertir en acciones en tiempos de crisis

Las contracciones económicas hacen que los inversores tengan miedo del futuro de muchas empresas.

La incertidumbre contribuye a una venta en pánico, que en realidad tiene potenciales beneficios

para los inversores ya que crea oportunidades en el mercado de acciones. Algunos remarcan que la

inversión durante una recesión es como intentar coger un cuchillo mientras cae, que es bastante

acertado ya que el riesgo a una doble caída por recesión o una venta continuada siempre está

presente. Sin embargo, tomando algunas precauciones (las cuatro reglas mencionadas

anteriormente), los inversores podrían lograr beneficios, más concretamente si tienen un enfoque

a largo plazo.

Acciones a prueba de recesión

Muchos inversores racionales preferirán centrarse en acciones, mediante pequeñas inversiones

seguras y rentables durante una recesión. Cómo identificar las acciones que funcionan bien en

una recesión? Lo razonable sería invertir en compañías de alta calidad con buenos fundamentales,

sobre todo una buena hoja de balances y un bajo nivel de deuda. Aparte de eso, las acciones para

la recesión deberían estar marcadas por unos flujos de dinero estables y predecibles. Estas

compañías anticíclicas a menudo se encuentran entre las industrias que funcionan bien durante

épocas difíciles. A continuación presentamos algunas de ellas, que podrían considerarse

relativamente resistentes a las recesiones:

- Sector sanitario - la asistencia médica moderna es esencial durante todo el

año en economías desarrolladas. La demanda de servicios de salud debería continuar siendo

relativamente estable en épocas de recesión - algunas empresas incluso obtendrían beneficios

durante una crisis, como la pandemia del Covid-19.

- Productos de primera necesidad - comida y bebidas, artículos domésticos,

artículos de higiene y tabaco se consideran anticíclicos, lo que quiere decir que siempre

habrá demanda. Una venta rápida de mercado podría ser una oportunidad de compra de productos

de primera necesidad establecidos.

- Servicios - Conocidas como “utilities”. Proveer a las comunidades de

electricidad, gas o agua es absolutamente crucial y podría verse reducido solo hasta cierto

punto (principalmente en las plantas debido a un recorte de producción). Por tanto, algunos

inversores podrían considerar a las empresas de servicios como la mejor acción a comprar en

época de recesión.

En general, invertir bien durante una recesión podría asociarse con la inversión en acciones de

dividendo, ya que estas compañías a menudo se consideran como negocios ya bien establecidos que

son líderes del mercado. Lo que es vital, a menudo tienen la consideración de acciones a prueba

de recesión, ya que generalmente se clasifican como acciones de valor. Durante décadas se han

considerado a las acciones de dividendo como la mejor inversión durante una recesión. Aquí

aconsejamos que le eches un vistazo a nuestro artículo titulado “Invertir en acciones de

dividendo”.

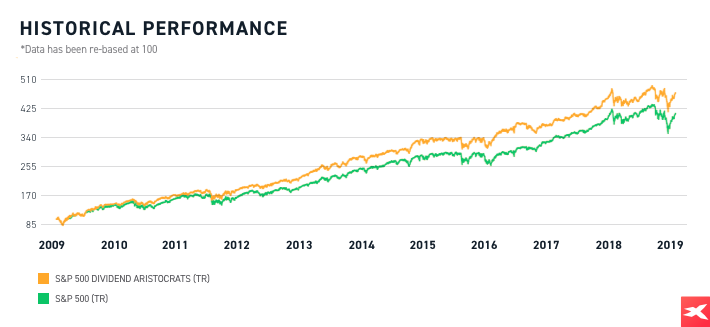

![Acciones a prueba de recesión]() Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. S&P

500 Dividend Aristocrats Total Return (including dividends) has outperformed the S&P 500

Total Return since 2009. Therefore, the best dividend stocks could be seen as relatively

safe companies to invest in as their dividend yields are expected to pick up once the

recession is over. Source: S&P Dow Jones Indices.

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. S&P

500 Dividend Aristocrats Total Return (including dividends) has outperformed the S&P 500

Total Return since 2009. Therefore, the best dividend stocks could be seen as relatively

safe companies to invest in as their dividend yields are expected to pick up once the

recession is over. Source: S&P Dow Jones Indices.

La crisis por el

Covid-19 – Las acciones tecnológicas lideran el mercado

La crisis del coronavirus ha sido ligeramente diferente a las anteriores, ya que todo el mundo se

vio obligado a recluse en casa debido a los confinamientos impuestos por los gobiernos.

Definitivamente esto cambió nuestra vida de muchas maneras - el teletrabajo y el incremento de

la importancia del comercio online entre los eventos más importantes. Por tanto, existen algunos

sectores que claramente se han beneficiado de esta pandemia:

- Tecnología de la información - acciones de software y servicios, compañías

de hardware así como semiconductores - todos han ganado debido a los confinamientos

obligatorios, pues mucha gente se vio obligada a quedarse y trabajar desde casa. Existen

muchas “empresas” ya establecidas en estas industrias, que lograron obtener incluso más

ventaja. La inversión inteligente durante la recesión requiere obtener al menos una

exposición mínima a este sector de vital importancia..

- Servicios de comunicación - las empresas de telecomunicaciones podrían

describirse como negocios más o menos estables, y parecen una buena elección durante la

recesión. Por otro lado algunas acciones de medios y entretenimiento entraron en rally ya

que al estar en casa, hizo que mucha gente jugara más a vídeojuegos o se registrara en

servicios de streaming (como Netflix o Disney+). La inversión en sectores relativamente

estables puede considerarse un movimiento razonable para proteger tu dinero de un colapso

económico.

Incluso aunque estas industrias se han encarecido en cuanto a valor del mercado, ciertas acciones

parecen que seguirán siendo ganadoras en los próximos años. Existe la creencia de que las

grandes cotizadas pasarán a ser incluso mayores, y el precio de sus acciones también han

sobrepasado el amplio mercado de manera regular. Obviamente algunos señalan que existe la

posibilidad de que sea una burbuja ya que existe una gran diferencia entre algunas acciones de

gran capitalización y las demás del índice S&P 500, que refleja la economía de EEUU. Sin

embargo, muestra que hasta ahora los inversores han favorecido a estos gigantes tecnológicos.

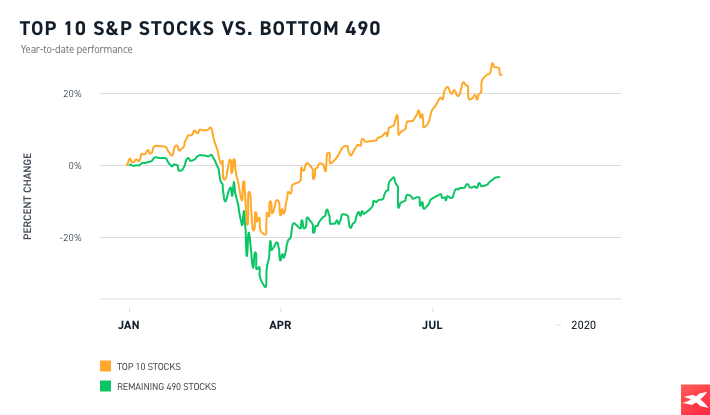

![Las acciones tecnológicas lideran el mercado]() Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Las diez

acciones más grandes del índice S&P500 han sobrepasado al resto de las 490 acciones del

índice tras la caída de febrero-marzo. Más de la mitad de estas 10 acciones son del sector

de los gigantes tecnológicos. Fuente: thestreet.com

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Las diez

acciones más grandes del índice S&P500 han sobrepasado al resto de las 490 acciones del

índice tras la caída de febrero-marzo. Más de la mitad de estas 10 acciones son del sector

de los gigantes tecnológicos. Fuente: thestreet.com

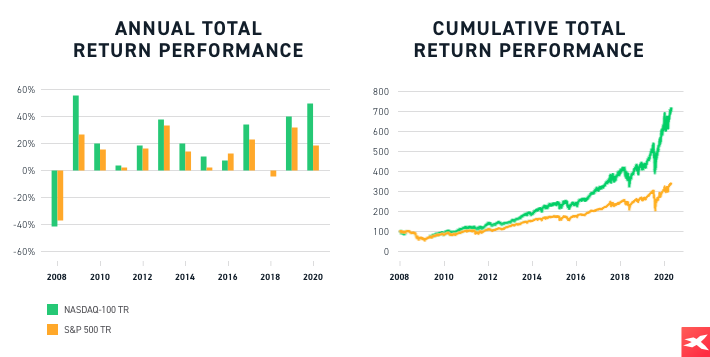

![]() Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. El índice

de acciones tecnológicas (Nasdaq100) ha sobrepasado al S&P 500. Las acciones

tecnológicas han ampliado su ventaja durante la pandemia. De acuerdo a algunos participantes

del mercado, los niveles actuales ya son demasiado altos, por lo que se recomienda

precaución. Fuente: Nasdaq.com

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. El índice

de acciones tecnológicas (Nasdaq100) ha sobrepasado al S&P 500. Las acciones

tecnológicas han ampliado su ventaja durante la pandemia. De acuerdo a algunos participantes

del mercado, los niveles actuales ya son demasiado altos, por lo que se recomienda

precaución. Fuente: Nasdaq.com

Comprar materias primas durante una recesión

Es el oro una opción?

La idea de invertir en metales preciosos tiene muchos partidarios: no es casualidad que los

bancos centrales tengan oro como activo de reserva. A menudo se dice que el oro es un "refugio

seguro", lo que significa que se considera un activo relativamente seguro y rentable durante

períodos de alta inflación o turbulencias en los mercados financieros. Además, el oro ha ganado

muchos entusiastas debido a la política monetaria expansiva llevada a cabo por los principales

bancos centrales. Se dice que los programas de compra de activos (conocidos como flexibilización

cuantitativa o QE) están destruyendo las monedas fiduciarias. Como resultado, muchos inversores

están ansiosos por invertir al menos una pequeña parte de su dinero en oro, lo que conduce a un

rápido aumento de las posesiones de oro de los ETF, entre otros.

Si bien los metales preciosos en conjunto pueden ser una buena elección dado el enfoque actual de

los bancos centrales, vale la pena señalar que su precio también podría caer durante una

repentina caída del mercado. Los inversores venden metales preciosos durante una crisis

financiera para cubrir sus márgenes, lo que conduce a una caída libre en los precios del oro.

Por lo tanto, el viejo dicho "el efectivo es el rey" suele ser apropiado, ya que la liquidez es

extremadamente valiosa. Sin embargo, se espera que los metales preciosos se recuperen una vez

que termine el pánico del mercado, que también fue el caso durante la reciente caída del

coronavirus.

![ÂEs el oro una opción?]() Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Los

precios del oro se desplomaron durante la ola de pánico por el coronavirus junto con otras

clases de activos. Sin embargo, el oro logró recuperarse ya que los metales preciosos se

consideran refugios seguros durante el aumento de la incertidumbre y las crisis. Fuente:

xStation5

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Los

precios del oro se desplomaron durante la ola de pánico por el coronavirus junto con otras

clases de activos. Sin embargo, el oro logró recuperarse ya que los metales preciosos se

consideran refugios seguros durante el aumento de la incertidumbre y las crisis. Fuente:

xStation5

Otras materias primas

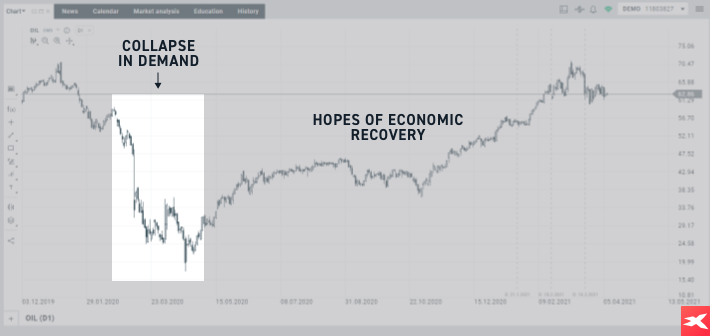

Algunas materias primas (por ejemplo, petróleo, cobre) están estrictamente relacionadas con las

condiciones económicas. Mientras tanto, las recesiones contribuyen a una menor demanda de muchos

bienes, lo que provoca una caída de los precios de las materias primas. El mecanismo aquí es

bastante simple y podría explicarse por las leyes de la oferta y la demanda: si la demanda se

desploma y la oferta permanece en el mismo nivel, el precio se desplomó inevitablemente. Sin

embargo, si llega la recuperación económica (o al menos las esperanzas de recuperación

económica), la demanda de materias primas industriales aumenta, lo que eventualmente conduce a

un aumento de precios. El petróleo podría verse como un ejemplo en este caso, ya que los precios

del Brent y el WTI comenzaron a repuntar una vez que se recuperó la demanda. Además, los

programas de vacunación, junto con los enormes paquetes de estímulo y la flexibilización

monetaria, elevaron las esperanzas de recuperación económica, que se espera tenga un impacto

positivo en la demanda de petróleo.

![]() Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Los

precios del petróleo se desplomaron debido a la crisis de Covid-19 debido al colapso de la

demanda mundial de petróleo. Sin embargo, los precios comenzaron a subir junto con la

reapertura de las economías durante el verano. Incluso a pesar de otra ola de casos de

coronavirus, las esperanzas de recuperación económica se aceleraron en noviembre, lo que

provocó que los precios del petróleo se disparasen. Fuente: xStation5

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Los

precios del petróleo se desplomaron debido a la crisis de Covid-19 debido al colapso de la

demanda mundial de petróleo. Sin embargo, los precios comenzaron a subir junto con la

reapertura de las economías durante el verano. Incluso a pesar de otra ola de casos de

coronavirus, las esperanzas de recuperación económica se aceleraron en noviembre, lo que

provocó que los precios del petróleo se disparasen. Fuente: xStation5

Conclusión

Las recesiones bursátiles siempre son tiempos difíciles para los inversores, ya que todo el mundo

está preocupado por sus carteras. Sin embargo, no importa cuán devastadora sea la crisis, la

gente eventualmente comienza a preguntarse cómo ganar dinero durante una recesión en el mercado

de valores, que por definición debería hacer subir los precios de los activos. Nadie es capaz de

predecir los mejores puntos de entrada o salida, pero usar el sentido común e implementar

algunas estrategias de gestión de riesgos de cartera podría proporcionarle una tasa de

rendimiento decente, si no a corto plazo, probablemente a largo plazo. Siempre hay empresas que

se consideran acciones a prueba de recesión en comparación con las industrias más dañadas. Por

lo tanto, también es esencial realizar algunas investigaciones y tratar de averiguar qué podría

suceder a continuación en la economía global.

Este material es una comunicación de marketing tal y como se entiende en el Art. 24 (3) de la

Directiva 2014/65/EU del Parlamento Europeo y del Consejo del 15 de mayo de 2014 sobre los

mercados en los instrumentos financieros y la Directiva 2002/92/EC así como la Directiva

2011/61/EU (MiFID II). La presente comunicación de marketing no es una recomendación de

inversión o información que recomiende o sugiera una estrategia de inversión tal y como se

indica en el Reglamento (EU) Nº 596/2014 del Parlamento Europeo y del Consejo del 16 de

Abril de 2014 sobre el abuso en los mercados (reglamento de abuso en los mercados) y

derogatoria de la Directiva 2003/6/CE del Parlamento Europeo y del Consejo y Comisiones

Directivas 2003/124/EC, 2003/125/EC y 2004/72/EC y Comisión Delegada del Reglamento (EU)

2016/958 del 9 de Marzo de 2016, Reglamento suplementario (EU) Nº 596/2014 del Parlamento

Europeo y del Consejo con respecto a los estándares técnicos regulatorios para la

disposición técnica y presentación objetiva de recomendaciones de inversión u otra

información que recomiende o sugiera una estrategia de inversión para la divulgación de

intereses particulares o conflictos de interés u otro tipo de consejo, incluyendo en el

ámbito del asesoramiento en inversiones, dentro del significado que se le atribuye en Real

Decreto Legislativo 4/2015, de 23 de octubre por el que se aprueba el texto refundido de la

Ley del Mercado de Valores (artículo 140.1 g). La presente comunicación de

marketing se ha preparado con la mayor diligencia, transparencia y objetividad, presentando

los hechos conocidos por el autor en el momento de su creación y está exento de cualquier

elemento de análisis, tomando en consideración los términos más ventajosos para el Cliente y

bajo condiciones de mercado uniformes. La presente comunicación de marketing se ha preparado

sin considerar las necesidades del Cliente, su situación financiera individual, y no

representa ninguna estrategia de inversión ni recomendación. Tampoco constituye una oferta

ni recomendación de compra o venta de instrumentos financieros, subscripción, invitación a

comprar, anuncio o promoción de ningún instrumento financiero.La comunicación de marketing

en ningún caso inducirá a confusión o engaño al Cliente. X-Trade Brokers Dom

Maklerski S.A (XTB), no es responsable de las acciones u omisiones del Cliente,

especialmente por la adquisición o disposición de instrumentos financieros, realizados en

base a la información que contiene la presente comunicación de marketing. En caso de que la

comunicación de marketing contenga cualquier información sobre cualquier rendimiento o

comportamiento del instrumento financiero al que se refiere, estos no constituyen ninguna

garantía o previsión de resultados futuros.

Este material es una comunicación publicitaria. La presente comunicación publicitaria no es una

recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se

incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley de los Mercados de

Valores y de los Servicios de Inversión.

La presente comunicación publicitaria se ha preparado con la mayor diligencia, transparencia y

objetividad posible, presentando los hechos conocidos por el autor en el momento de su creación y

está exento de cualquier elemento de análisis. Esta comunicación publicitaria se ha preparado sin

tener en cuenta las necesidades del cliente ni su situación financiera individual, y no representa

ninguna estrategia de inversión ni recomendación.

En caso de que la comunicación publicitaria contenga información sobre el rendimiento o

comportamiento del instrumento financiero al que se refiere, esto no constituye ninguna garantía o

previsión de resultados futuros. El rendimiento pasado no es necesariamente indicativo de resultados

futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición

o disposición de instrumentos financieros, realizados con base en la información que contiene la

presente comunicación publicitaria.

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Existe la

creencia de que los índices de acciones deberían subir a largo plazo siempre que la economía

global también suba. Como se puede ver en el gráfico superior, algunos crashes del mercado

fueron verdaderamente intensos, y las acciones necesitaron muchos años para recuperarse de

las pérdidas. Por tanto la visión de “compra cuando haya sangre en las calles” parece

bastante razonable en lugar de comprar durante un candente mercado alcista. Fuente:

macrotrends.net

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Existe la

creencia de que los índices de acciones deberían subir a largo plazo siempre que la economía

global también suba. Como se puede ver en el gráfico superior, algunos crashes del mercado

fueron verdaderamente intensos, y las acciones necesitaron muchos años para recuperarse de

las pérdidas. Por tanto la visión de “compra cuando haya sangre en las calles” parece

bastante razonable en lugar de comprar durante un candente mercado alcista. Fuente:

macrotrends.net

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. S&P

500 Dividend Aristocrats Total Return (including dividends) has outperformed the S&P 500

Total Return since 2009. Therefore, the best dividend stocks could be seen as relatively

safe companies to invest in as their dividend yields are expected to pick up once the

recession is over. Source: S&P Dow Jones Indices.

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. S&P

500 Dividend Aristocrats Total Return (including dividends) has outperformed the S&P 500

Total Return since 2009. Therefore, the best dividend stocks could be seen as relatively

safe companies to invest in as their dividend yields are expected to pick up once the

recession is over. Source: S&P Dow Jones Indices. Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Las diez

acciones más grandes del índice S&P500 han sobrepasado al resto de las 490 acciones del

índice tras la caída de febrero-marzo. Más de la mitad de estas 10 acciones son del sector

de los gigantes tecnológicos. Fuente: thestreet.com

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Las diez

acciones más grandes del índice S&P500 han sobrepasado al resto de las 490 acciones del

índice tras la caída de febrero-marzo. Más de la mitad de estas 10 acciones son del sector

de los gigantes tecnológicos. Fuente: thestreet.com

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. El índice

de acciones tecnológicas (Nasdaq100) ha sobrepasado al S&P 500. Las acciones

tecnológicas han ampliado su ventaja durante la pandemia. De acuerdo a algunos participantes

del mercado, los niveles actuales ya son demasiado altos, por lo que se recomienda

precaución. Fuente: Nasdaq.com

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. El índice

de acciones tecnológicas (Nasdaq100) ha sobrepasado al S&P 500. Las acciones

tecnológicas han ampliado su ventaja durante la pandemia. De acuerdo a algunos participantes

del mercado, los niveles actuales ya son demasiado altos, por lo que se recomienda

precaución. Fuente: Nasdaq.com Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Los

precios del oro se desplomaron durante la ola de pánico por el coronavirus junto con otras

clases de activos. Sin embargo, el oro logró recuperarse ya que los metales preciosos se

consideran refugios seguros durante el aumento de la incertidumbre y las crisis. Fuente:

xStation5

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Los

precios del oro se desplomaron durante la ola de pánico por el coronavirus junto con otras

clases de activos. Sin embargo, el oro logró recuperarse ya que los metales preciosos se

consideran refugios seguros durante el aumento de la incertidumbre y las crisis. Fuente:

xStation5 Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Los

precios del petróleo se desplomaron debido a la crisis de Covid-19 debido al colapso de la

demanda mundial de petróleo. Sin embargo, los precios comenzaron a subir junto con la

reapertura de las economías durante el verano. Incluso a pesar de otra ola de casos de

coronavirus, las esperanzas de recuperación económica se aceleraron en noviembre, lo que

provocó que los precios del petróleo se disparasen. Fuente: xStation5

Tenga en cuenta que los datos presentados se refieren a los datos de

rendimiento pasados y que éstos no son un indicador fiable del rendimiento futuro. Los

precios del petróleo se desplomaron debido a la crisis de Covid-19 debido al colapso de la

demanda mundial de petróleo. Sin embargo, los precios comenzaron a subir junto con la

reapertura de las economías durante el verano. Incluso a pesar de otra ola de casos de

coronavirus, las esperanzas de recuperación económica se aceleraron en noviembre, lo que

provocó que los precios del petróleo se disparasen. Fuente: xStation5